Série Evolução das Métricas de Gestão da Carteira Banking: Descrevendo a Métrica PV01, por Aníbal Codina

O conhecimento das métricas fundamentais é vital para uma gestão financeira eficaz. Neste artigo, continuamos nossa jornada na série “Evolução das Métricas de Gestão da Carteira Banking”, explorando o PV01, uma ferramenta essencial na gestão de riscos e exposições financeiras.

O que é PV01?

PV01 é uma métrica que avalia a sensibilidade do valor financeiro de um instrumento ou carteira, em relação a uma mudança de um ponto base (0,01%) na taxa de juros em um prazo específico, também conhecido como “vértice”. Por exemplo, se o valor de mercado de uma posição prefixada em reais, com vencimento em 126 dias úteis, foi calculado usando uma taxa de juros de mercado de 10,00% aa, o PV01 seria a diferença entre esse valor e o valor calculado com uma taxa de 10,01% aa (10,00% + 0,01%).

Outras denominações para essa métrica são PVBP, DV01 e DVBP, que representam respectivamente Price Value, Dollar Value e Basis Point. Uma tradução alternativa poderia ser Present Value no lugar de Price Value, e Delta Value no lugar de Dollar Value.

Métrica Trading ou Métrica Banking?

Embora o espírito dessa métrica seja mais relacionado ao Trading, pois as mudanças nas taxas de mercado não afetam o reconhecimento temporal de resultados em operações Banking, ela é frequentemente utilizada na gestão da carteira Banking. No entanto, seu uso não é para monitorar os resultados financeiros gerados, mas sim para oferecer uma visão simplificada da exposição ao risco de taxas de juros. Nesse contexto, não se monitora o volume financeiro total exposto ou o PV01 de um determinado prazo ou vértice, mas sim o número de contratos futuros de juros necessários para neutralizar a exposição desse vértice.

Prazos e Alocação

Os prazos geralmente são definidos como (1) prazos fixos, alinhados por exemplo com os vértices temporais padronizados do BACEN para reporte regulatório em dias úteis, ou (2) datas fixas, como os prazos de vencimento de contratos futuros de juros líquidos usados em operações de hedge.

Os cálculos dos valores financeiros marcados a mercado nos vértices podem ser feitos de diferentes maneiras. Uma abordagem envolve o recálculo exato (“full valuation”), ajustando a taxa em 0,01% e realocando os PV01 nos vértices selecionados. Outra abordagem, mais simples, consiste em alocar os valores financeiros calculados nos vértices e, em seguida, calcular os PV01’s usando apenas os totais alocados e as taxas desses vértices.

A alocação nos prazos geralmente segue uma proporção linear do total de dias entre prazos, e o prazo da exposição em relação aos vértices anterior e posterior.

Exemplos de Cálculo

A seguir, exemplificaremos os cálculos de PV01 para exposições prefixadas em reais:

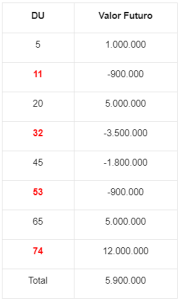

- Exposições

As exposições totalizam R$ 5.900.000,00 em valores futuros. Os prazos em vermelho coincidem com os vencimentos de contratos de DI1 futuro, enquanto os prazos em preto serão linearmente alocados nesses vencimentos.

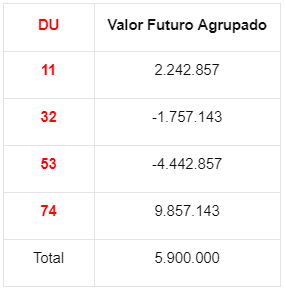

2. Exposições Agrupadas

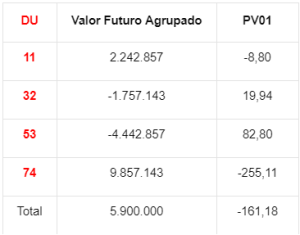

Em seguida, calculamos os PV01 utilizando os totais alocados em cada vértice e as respectivas taxas.

Finalmente, calculamos o total de contratos futuros necessários para cada vértice.

Por fim, um relatório de exibição de resultados poderia conter apenas os dados essenciais para um operador de DI1 futuro:

Lotes de Contratos Futuros

Fique por dentro do conteúdo completo por meio das nossas redes sociais:

Instagram: https://www.instagram.com/mapssolucoes/

Facebook: https://www.facebook.com/mapssolucoes/

LinkedIn: https://www.linkedin.com/company/maps-sa

Clique aqui para saber mais sobre nossas soluções voltadas à Gestão de Risco de Mercado!