Série Evolução das Métricas de Gestão da Carteira Banking: Descrevendo a Métrica GAP, por Aníbal Codina

Neste texto, daremos destaque a uma métrica fundamental: o GAP. O GAP é uma ferramenta essencial na gestão de riscos da Carteira Banking, pois oferece insights valiosos sobre o descasamento de prazos e volumes de exposições ativas e passivas. Ao longo deste artigo, exploraremos em detalhes o que é o GAP, sua função e suas aplicações específicas na gestão da Carteira Banking.

GAP: Uma Métrica Crucial na Gestão de Riscos Financeiros

O GAP, sigla para “Gap de Ativos e Passivos”, é uma métrica essencial na gestão de riscos financeiros, especialmente na Carteira Banking. Ele indica o descasamento entre prazos e volumes de exposições ativas e passivas de um determinado indexador, sendo utilizado para definir limites máximos de exposições líquidas ativas e passivas por prazo indexador.

Exemplos de Descasamentos:

- Captação e aplicação de R$ 10 MM indexados ao IPCA por 12 meses, com juros e amortização no final. O GAP mostraria um descasamento passivo iniciado em D0, incorporando juros até atingir o descasamento máximo igual ao valor de resgate.

- Captação de R$ 10 MM e empréstimo de R$ 10 MM, ambos indexados ao IPCA por 12 meses, com juros e amortização no final. O GAP mostraria um descasamento zero, incorporando o spread resultante até atingir o descasamento máximo igual ao diferencial entre os valores de resgate.

- Captação de R$ 10 MM e empréstimo de R$ 8 MM, ambos indexados ao IPCA, por 12 e 24 meses, respectivamente. Neste caso, há um descasamento inicial passivo de R$ 2 MM, e o resultado incorporaria o spread sobre os R$ 8 MM emprestados e os juros devidos sobre os R$ 2 MM descasados.

- Carteira com captações e aplicações indexadas ao IPCA. Neste caso, calcula-se o somatório dos GAPs de todas as operações ativas deduzido das passivas, resultando no posicionamento diário do GAP em IPCA.

Interpretação do GAP:

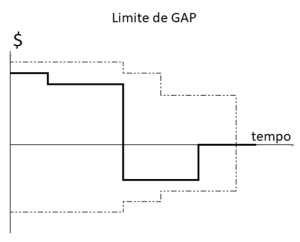

A figura abaixo ilustra um exemplo simplificado do GAP de uma carteira específica em relação a um determinado indexador, o qual será explicado detalhadamente a seguir:

As linhas tracejadas representam os limites máximos de descasamentos ativos e passivos que a instituição considera em conformidade com seu Apetite de Risco. É importante observar que neste exemplo, há três faixas distintas de valores limites por prazo, até que o limite se anule. Além disso, os valores dos limites passivos são exatamente iguais, em módulo, aos limites ativos, o que nem sempre é o caso.

A linha contínua escura representa o descasamento líquido total da carteira. Notavelmente, nesta figura simplificada, não foram considerados os juros, que poderiam resultar em uma leve inclinação nos segmentos de reta. Assim, o gráfico reflete um descasamento líquido inicial, que diminui com o vencimento de um empréstimo, seguido por um segundo degrau, ainda maior, que inverte o GAP, tornando-o passivo. Finalmente, com o vencimento de uma última captação remanescente, o GAP se torna zero.

Neste exemplo, observamos uma situação de conformidade, onde nenhum limite foi ultrapassado. Caso a linha contínua cruzasse a linha tracejada, isso indicaria um excesso de posição e uma quebra dos limites.

Considerações Finais:

O GAP é frequentemente reportado com informações adicionais analíticas, como o valor de mercado em caso de encerramento antecipado das posições. Essa métrica reflete indiretamente o apetite de riscos da instituição, sendo uma ferramenta simples e intuitiva na gestão de riscos financeiros. A definição dos limites de exposição de GAP e suas faixas de prazo são fundamentais para garantir a estabilidade e segurança das operações financeiras.

Fique por dentro do conteúdo completo por meio das nossas redes sociais:

Instagram: https://www.instagram.com/mapssolucoes/

Facebook: https://www.facebook.com/mapssolucoes/

LinkedIn: https://www.linkedin.com/company/maps-sa

Clique aqui para saber mais sobre nossas soluções voltadas à Gestão de Risco de Mercado!